この記事は、不動産賃貸業を法人化する際のデメリットや注意点について解説していきます。

- 賃貸不動産(アパート・マンション)を所有しているけど、個人で所有したほうがいい?

- それとも法人化したほうがいい?

- 法人化にあたり、何を判断材料にしたらいい?

こんな疑問をお持ちの方向けに書いています。

この記事を読むことで、所有者の変更メリットやデメリットを理解でき、かつ、法人化による節税について学んで頂けます。

私はこの岡山エリアで10年間以上、不動産業に従事しています。

現在は、

「賃貸管理・仲介」「売買買取・仲介」「テナント誘致」

「定期借地」「リフォーム・リノベーション」

「講師業(宅建)」「不動産コンサル(資産活用)」、

岡山・大阪を中心に「不動産投資」を行っています

★CPM(米国公認不動産管理士)が在籍する不動産屋★

「買いたい」

「借りたい」

「売りたい」「貸したい」

■■■■■■■■■■■■■■■■■■■■■■■■

私たちは不動産をロジカルな視点から

お客様それぞれの「想い」にお応えします。

■■■■■■■■■■■■■■■■■■■■■■■■

前回は不動産の法人化のメリットを解説していきました。

法人化のメリットについて気になる方はこちら↓↓↓

「不動産の法人化」をご存知ですか?

私たち不動産業は不動産オーナーと言われる「貸主」、つまり「大家さんや地主さん」と関わる機会が非常に多いです。

この貸主さんの種類は大きく2つに分かれます。

- 先祖代々引き継がれてきた不動産を有効活用している「地主系オーナー」

- 投資収益として不動産賃貸業をしている「投資系オーナー」

最近はサラリーマン大家という言葉が流行ったこともあり、投資目的で不動産賃貸業を始める「投資系オーナー」が増えました。

実は、「不動産の法人化」という言葉は、上記の「投資系オーナー」が推奨して、一時期流行った言葉です。

不動産の法人化というのは、不動産オーナー(貸主さん、大家さん、地主さん)が法人を設立することを言います。

また、個人の資産を法人化した会社を、「資産管理会社」と言います。

この「不動産の法人化」はテクニカル手法で、メリットやデメリットがあります。

それでは「不動産の法人化」のデメリットを3点、解説していきます。

デメリット①:別途費用が必要

そもそも法人を設立するためには費用がかかります。

その他、様々な費用が発生しますので、下記にまとめてみます。

・法人設立費用:約20万円~30万円(株式の場合)

最近は合同会社を設立する資産会社も増え、こちらは登録免許税が6万円で済むので、株式会社より合同会社で十分です。

・個人→法人への所有権移転費用:司法書士に支払う費用

「個人」で所有していた不動産を「法人」という別人格に変更するためには、書類や手続きに様々な費用を要します。

さすがに、これを自分自身で行うのは面倒くさいので、司法書士に頼みましょう。

・社会保険料

従業員1名以上の場合は加入必須です

・住民税

赤字で計上しても7万円/年を支払う必要があります

上記のように、安易に法人を設立してしまうと、逆に「損」をする方もいらっしゃいます。

デメリット②:そもそも相続税が発生しない

ご存じの通り、法人は「相続」の概念はなく「承継」になります。

そうです。

相続税はかかりません。

法人に貸される税金は法人税です。

法人化の目的が「相続税対策」という方は非常に多いですが、全員が当てはまるわけではありません。

基礎控除額が3,000万円+(600万円×相続人)なので最低額3,600万円です。

つまり相続税評価額3,600万円以下の方は、法人化のメリットが非常に少ないので、おススメはしません。

もちろん、経費を法人で落としたいなど、法人化の目的が異なる方はどうぞご自由に。

でも、メリットは小さいです。

なぜならデメリット①でお伝えした、費用を要しますからね。

デメリット③:譲渡税率が高くなる

不動産は売却益に対して、法人税や住民税、所得税が課税されます。

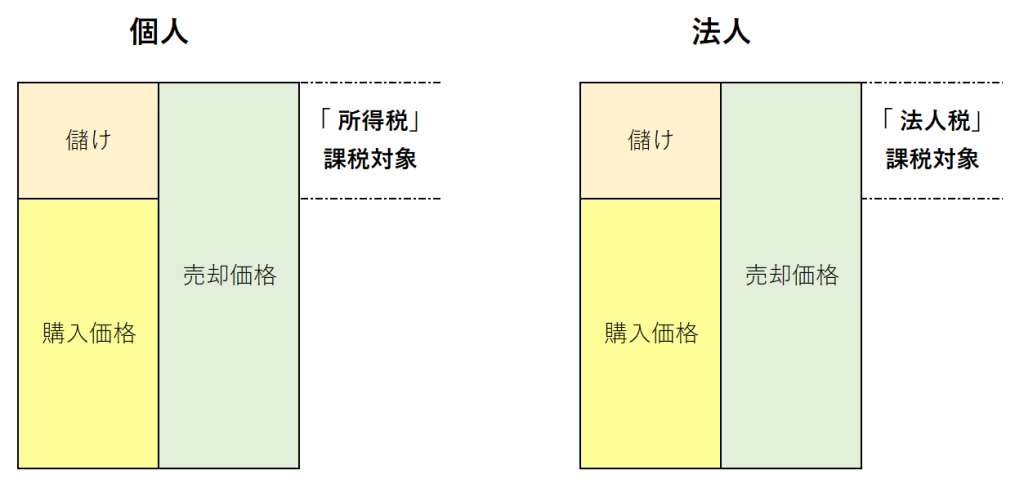

下記は個人と法人で儲けた時の図です。

デメリット②でお伝えしたように、個人は所得税に対し、法人は法人税です。

結論から言うと、法人の方が税率が高いです。

法人の場合→約30%の法人税を要します。(上記画像「儲け」の部分)

個人の場合は少しややこしくて、

【長期譲渡所得】5年以上保有した不動産を売却したときの税率:約20%

【短期譲渡所得】5年未満の保有した不動産を売却したときの税率:約40%(オレンジの儲け)

単純に500万円の売却益が発生した場合、法人なら150万円、長期譲渡所得の5年以上の保有なら、100万円です。

結果、法人の方が50万円もの税金を多く収めています。

ほんま、日本は税金ばっかり徴収されますね。。。怒

でも、不動産をコロコロ転がす傾向がある方は、短期譲渡所得の5年未満の保有になるので要注意です。

まとめ

いかがだったでしょうか?

改めてデメリットを3つ見てみます。

- 別途費用が必要

- そもそも相続税が発生しない

- 譲渡税率が高くなる

今回のポイントは、見切り発車で法人化しないこと。

計画的に不動産所有を行い、計画的に法人化を進める必要があります。

「期間を決めて、いついつまでに法人化を行う、そのために何をしなければならないか」

この点については、是非とも不動産に詳しい方に相談しましょう。

~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~~

これまで相続対策コンサルティングとして200人以上の不動産オーナー様のご相談やお悩みを解決してきました。

1人で解決できなくても、不動産専門家、弁護士、行政書士、司法書士、税理士をはじめ、管理会社、測量会社、ファイナンシャルプランナー、建築士、保険会社、解体士、遺品整理士などを交え、「相続コンサルティングレポート」から相続の見える化を推進しています。

相続は見る人によって最終結果が異なります。

実績と信用で選ばれている相続対策支援センターへご相談くださいませ。

でご相談

でご相談